美国之后,香港加密货币ETF再掀波澜

——致力于在嘈杂的数字噪音中争夺注意力

作者:Theresia

比特币ETF游走于推升市场的主流预期和为市场抛压的质疑中寻找对立,多头叙事推升BTC突破前高,此时长手止盈出场形成价格修复,也成为解释价格反弹的合法性表述,这与商品逻辑是一致的。

所以就以商品结构下讨论比特币/以太坊现货ETF,未来关键问题和分歧是:

1、香港比特币/以太坊ETF监管、产品情况;

2、锚定全球比特币/以太坊ETF交易量情况,成为全球唯一现货比特币/以太坊交割机会;

3、传统金融与虚拟资产市场的博弈,资金端来源及其潜力,机构布局情况

获批之舟,快速航道

对于虚拟资产ETF出台,不同司法管辖区展现出不同态度,或是快速敲定,抑或是久久为功的谨慎,本质上是中央话语权与二权分列的监管体制使然。

欧洲市场(包括加拿大)有赖于监管的中央集权定夺。而美国ETF难产背后,能看到市场与监管部门的多方角力:市场机构认为比特币具有商品属性,而监管方认为比特币的高波动性不利于普通投资者。

| 监管框架对比 | ||||

| 国家 | 获批时间 | 监管机构 | 原因 | 获批速度 |

| 美国 | 2024年1月 | 美国商品期货交易委员会(CFTC)、美国证监会(SEC) | 商品和证券的争论

监管所属权问题 |

慢 |

| 香港 | 2024年4月 | 香港证监会(SFC) | 一家独大的话语权 | 快 |

| 加拿大 | 2021年2月 | 加拿大证券管理局(CSA) | 向上看齐的监管体系 | 中 |

| 加密货币ETF对比 | |||

| 香港虚拟资产现货ETF | 美国虚拟资产现货ETF | 香港虚拟资产期货ETF | |

| 底层持仓 | 比特币、以太坊现货 | 比特币现货 | 比特币和以太坊期货 |

| 交易安排 | 港元、美元、人民币 | 美元 | 港币 |

| 交易时间 | 亚洲时间 | 美国时间 | 亚洲时间 |

| 申请赎回安排 | 实物加密货币 (in-kind)

现金 (In-cash):港币、美元 |

仅限现金:美元 | 仅限现金:美元 |

| 非上市份额 | 有:港币、美元、人民币 | 没有 | 没有 |

| 加密货币交易平台 | 由香港证监会发牌 | 不受SEC监管 | 芝加哥商品交易所 |

| 加密货币托管商 | 由香港证监会监管 | 不完全受SEC监管 | 由香港证监会监管 |

| 保险 | 有 | 没有 | 没有 |

| 衍生工具风险 | 没有 | 没有 | 高风险 |

| 滚动成本 | 无滚动成本 | 无滚动成本 | 高昂滚动成本 |

| 合资格香港投资者 | 香港专业及零售投资者 | 仅限香港专业投资者 | 香港专业及零售投资者 |

交易基准,汇聚洪流

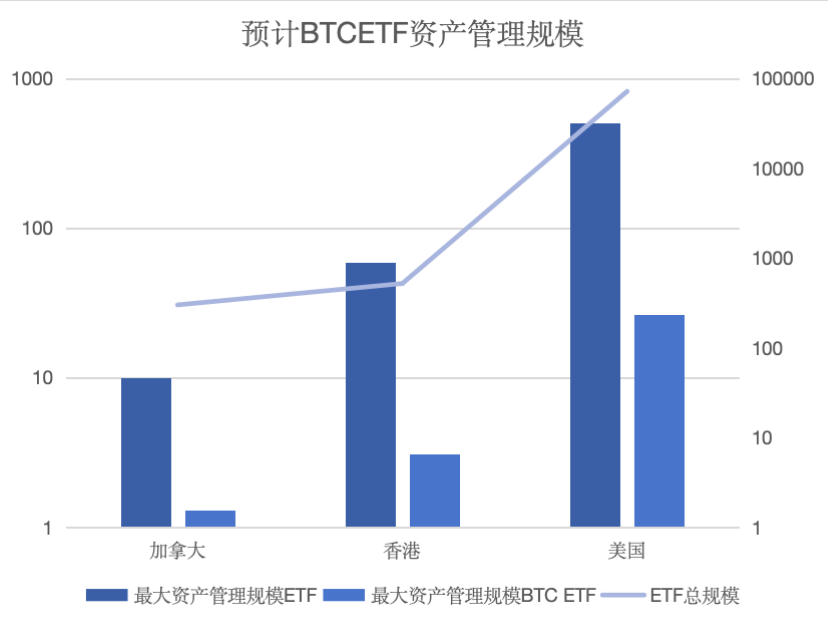

1.定量:就香港比特币ETF而言,预期到年底或将达到100亿美金。

纳斯达克交易所、标普500基金、灰度基金、为香港BTC ETF交易量设定了对标。

| ETF总规模 | 金额(亿美元) |

| 美国 | 71900 |

| 香港 | 521 |

| 加拿大 | 301 |

| 最大资产管理规模ETF | 金额(亿美元) |

| 美国:SPY-SPDR S&P 5O0 ETF TRUST | 5030 |

| 香港:2840-SPDR GOLD TRUST GOLD SHARES NPV | 590 |

| ZSP-BMO SP 5O0 INDEX ETF | 100 |

| 最大资产管理规模BTC ETF | 金额(亿美元) |

| 美国:Grayscale Bitcoin Trust(BTC) | 264 |

| 香港:预计 | 100 |

| 加拿大:PURPOSE BITCOIN ETF | 13 |

2.定性:香港比特币/以太坊ETF独有现货套利机会、免股息預扣稅

(1)现货交割有基差的存在,助推流动性与市场深度

例如:当BTC现金交割期货合约非常受欢迎,而现货交割期货合约则鲜有问津,可能会出现现货合约的价格低于其实际价值的情况。这时,套利者可能会通过买入被低估的现货交割合约,同时在现金交割合约或其他相关资产上采取对冲操作,从而锁定无风险利润。

现金交割方式由于没有实物支撑、期货与现货的联动性差,而香港推出BTC ETF现货交割的背后是巨大的行业意义。

- 虚拟资产交易所:OSL、Hashkey

-拿到BTC定价权,拓展价格发现方式;

-随着入场资金与交易量的增长,比特币定价状况将会由现货转向期货;

-与华夏、博时等发行ETF的公司建立了合作关系,成为联合体的一部分共同获批BTC ETF;

-倒逼交易所开发新的交易工具和服务,如更先进的交易算法、风险管理工具等,以适应市场需求。

- 传统券商:胜利证券

- 唯一具有香港比特币ETF分销和实物交割资格的证券公司

- 唯一支持实物交割的分销商

-币价、股价的带来乘数效应;

-拥有“牛市补贴”,BTC价格上升导致ETF发行券商资产升值;

(2)股息预扣税后,香港BTC ETF利得更多

-投资在美国上市的ETF,投资者也需要在基金层面,缴付最少30%的股息预扣税。如果投资者居住的国家或地方,于股息的来源国家或地方没有签订税收协定,投资者需要缴付的股息预扣税更可能高于30%(即基础国家税项,再加上美国征收的 30% 税项)。

-香港无资本利得税:

金融管理局将加密货币定义为“虚拟商品”,而不是法定货币。投资者在盈利的情况下买卖金融投资,不必为这些交易纳税。作为“正常业务”进行频繁的加密货币交易将被视为收入,需要缴纳利得税(上限16.5%)。

BTC ETF的潮汐效益

BTC ETF作为抽水机或将加速港股俯冲

1.减少港股市场的流动性,尤其是在优质资产稀缺的情况下,资金的撤离可能导致这些资产的价格下跌。

2.香港本土和中资券商的可配制的优质资产数量有限——臂长无法够及屡创新高的美股市场。而基金经理在追求业绩的同时,往往会“看齐”市场领先者的配置策略,超涨的BTC,从而引发资金从传统股票市场向比特币/以太坊ETF的转移。这种资金流向的转变对香港股市构成了双重打击。

国资入局,融资和客户拓展有望改善

公募基金旗下香港公司博时国际、华夏基金(香港)、嘉实国际先后于2024年4月15日披露,发行虚拟资产现货ETF产品已获得香港证监会原则上批准,获准纳入后,发行的品种不仅包括比特币,也包括美国证监会尚未批出的以太币。业内人士认为,这意味着将允许普通投资者像买卖股票和共同基金一样方便地买卖比特币。

国资拥有资源禀赋和稳健经营优势,是在香港作为国际金融中心之一的背景下,虚拟资产有政府信用背书,更容易获得投资者信任,并转化为优势。同时,这或将表示在此轮市场周期的熊市中,作为虚拟资产纾困来源和市场托底力量,其表现备受关注。

一体化布局的策略智慧

Web3的典型拓展范式,Binance既裁判也当参赛员,更偏向于推广自己的项目或与自己有关联的项目,而非完全基于项目的质量或合规性流程,虽然在公平度上有所欠缺,但其前向融合的发展模式,为其拓展生态伙伴和交易所版图扩张带来指数效应。

传统金融涉猎虚拟资产市场步入转型换挡期,也需要酝酿新发展模式。在未有银行角色进行虚拟资产托管、中央政府型交易所的金融框架下。由于合规性硬指标,传统金融机构分业经营的需要密切合作,例如券商将业务范围向产业链上下游延申进行一体化布局。在产业链上游拓展交易所,获得深度账簿以及托管优惠减少上游成本;推出竞争力的产品如 BTC ETF,二级基金以拓宽盈利。

结语

虚拟资产现货ETF是香港虚拟资产市场里程碑的一步,打通“old money” 合规入场通道,进一步提升了虚拟资产的形象和合法性,增加了市场的流动性和接受度,促进加密行业的创新和发展。为打造世界web3金融中心的地位赢得了关键的一战。

风险提示:

本报告所有分析均基于公开信息,不构成任何投资建议;权益产品收益波动较大,适合具备一定风险承受能力投资者持有。

若非特殊说明,文章均属本站原创,转载请注明原链接。