美联储想做什么?对近期中长线流动性和宏观数据的看法

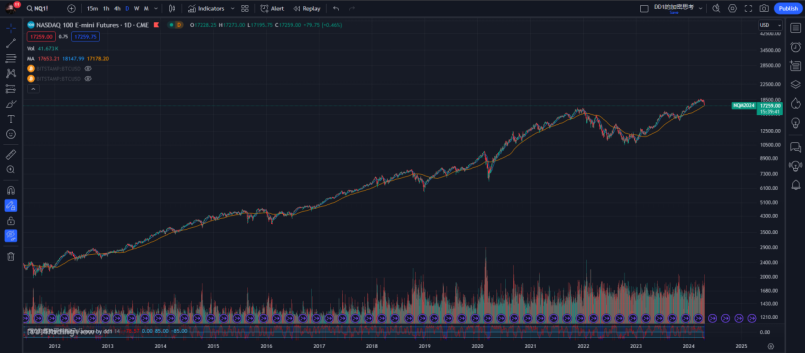

按照之前比特和纳指关系的研究,比特的价格走势和美股纳斯达克指数的相关性非常大,是纳指波动的放大器,目前纳指高位跌了8.5%(目前跌到MA120,而之前比特从最高位7.4w跌至低位下跌了18%),而比特率先于纳指止跌反弹,参考纳指和MA120的历史走势关系来看,目前纳指再深度大跌的概率较小,对应到比特,短期除非场内发生极端黑天鹅,或者纳指由于本周美国科技股一季度财报公布的影响而继续下探,否则大跌的可能性较小,或许会配合纳指反弹而后再做方向选择。

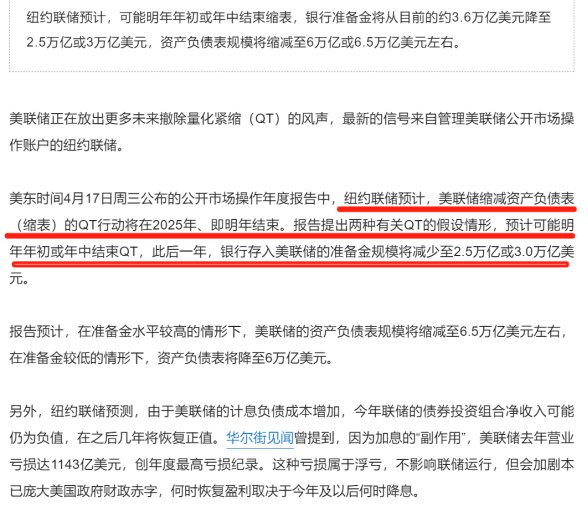

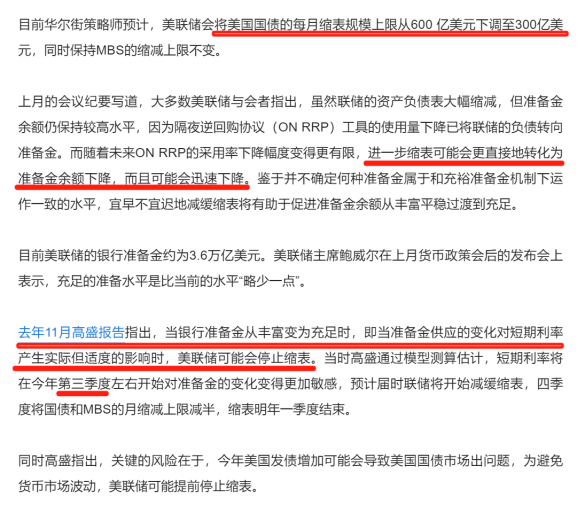

上周17号鲍威尔继续鹰派发言,维持对未来降息的“慎重”态度,而后纽联储在18号发表了预计明年年初或年中将结束缩表的观点,于此同时,美联储褐皮书展示美国消费支出几乎没有增加,物价涨幅整体平稳,总体上是适度的,预计美国通胀在未来保持缓慢的步伐,这和之前的PCE指标和CPI指标相去甚远,一边炒减缓降息预期,一边继续炒通胀得到了控制,不论未来是继续加息还是突然降息,都留足了口风。

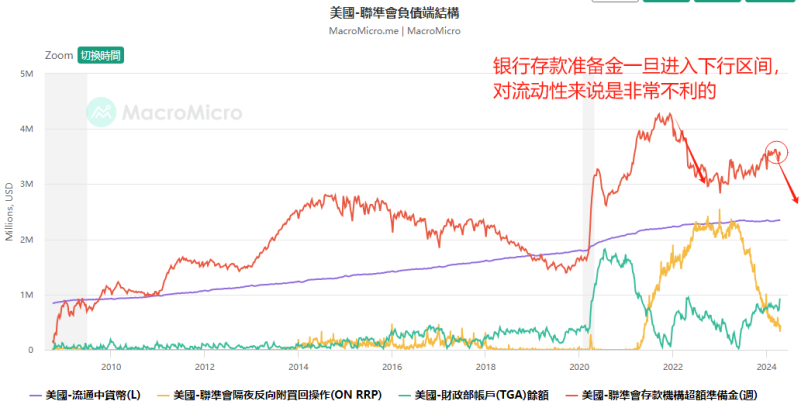

加息是不可能继续加息的,降息已是板上钉钉,美联储越是靠近降息,越是要展现强硬。降息的预期受到数据和外部环境的影响,十分滑头。目前我对美国中期流动性趋于紧缩的观点不变,针对美国国内,对未来流动性直观的观察数据就是银行存款准备金的下降和美国财政部余额因纳税导致的由涨到下降的变化情况(即中期缩表的流动性变化情况)。

目前缩表的规模是950亿/月,5月开始美联储的缩表规模每月减300亿,即大概650亿/月,一直到明年年初或者年中,美联储计划将银行准备金从目前的3.5万亿降到2.5-3万亿的区间。

小黑的20240409的新文《heatwave》,主要讲了三个事情。

1.对于BTFP和近期流动性的解释。主要解释了在终止BTFP以后,美联储近期通过改变贴现窗口抵押品规则,从而变相为市场注入流动性。美联储放宽银行资本要求以及未来将UST(存款资本,用于购债)免除SLR(补充杠杆率)来进行隐蔽印钞。只要政府债券收益率不会高于名义GDP增长率(实际利率为负),那么大多数金融资产价格就会持续上涨。

2.另一个判断流动性来源的方法来自于20240415-20240501期间的2023年纳税年度到期日所缴纳的税额+量化紧缩QT的速度+TGA的余额。纳税减少了一定程度的流动性,但这近期减少的流动性未来会进入到TGA,即财政部账户余额中去,目前规模大概有7500亿USD,同时配合QT速度的放缓(5月开始每月减少QT步伐300亿USD),这些都对年内流动性提供保障。风险资产的不稳定期在20240415-20240501,过了20240501以后,流动性会逐步变得更好。

3.比特减半(20240420)往往看涨,但目前美元流动性更紧张,由此引发的套牢诱多效应会更为强列。

按照小黑的说法,考虑到目前财政部20240415-20240501由于缴税的数额增多,由银行准备金减少的流动性会由财政部余额TGA所补充,也就是耶伦刺激经济的流动性来源,在缴税前,TGA的数额大概是7500亿,此后大概会涨至1万亿上方,而这TGA余额和隔夜逆回购规模ON RRP的减少会为下半年的市场带来起码1万亿的流动性。

我也说说我的看法,和小黑的看法不同,从中长线来看,对照银行存款准备金的走势和历史股价趋势来看,当银行存款准备金进入下行趋势的时候,加密货币市场的表现往往不会太好,甚至有可能是熊市的开端,比如14-16年,18-19年,22-23年(但其中16-17年则相反,我认为其中有大宗暴跌后对需求端的刺激作用),银行存款准备金的作用比隔夜逆回购规模以及财政部余额更重要,是借贷需求端的直接流动性来源,而财政部账户余额要为市场释放流动性,且不说能不能完全抵消存款准备金数额的减少,考虑到政府其他方面的硬性支出,能流到市场的份额能有多少也是个疑问。

所以考虑到银行存款准备金中长线下降的背景,同时结合纳指临近MA120的支撑作用,本轮比特自6w开始的行情在宏观层面我会当做反弹看待,反弹的目标不一定,边走边看,67000是目前震荡区间的强弱分界线,比特站稳MA21,过了这个位置或许会有新高,可以同步接下来纳指的右侧走势再做打算。

和小黑中线看法的分歧不影响我们短线试仓的操作,影响的是下方中长线挂单的仓位和短转长的时间把控,影响的是目前短线持仓仓位大小和对风控的要求(比如近期比特6w左侧进的山寨仓位预期盈利或许会减少,保持有一定盈利后原价止损的设置等等)。

美国十年期国债收益率是对当前“真实通胀”的直观反应,也是可以作为当前流动性的侧面参考指标,我们可以看到自疫情以来,当US10Y超过2%,也就是从2022年的2月份开始,而后3月份美联储正式加息,市场在此之前也早有反应,放水导致通胀,通胀要解决就需要加息缩表,目前US10Y又卷土重来,涨到4.6%左右,距离2%的硬性目标很远,距离3%的软性目标也不近,难道又要像去年10-12月一样自己下场释放流动性把国债收益率打下来?除非师出有名,否则短期感觉不太可能。

US10Y的短期缓跌对短期流动性有促进左右,但US10Y的暴跌大概率则是由于黑天鹅导致的。目前比特走势和US10Y严重背离,是诱多还是走出独立行情?结合上述银行存款准备金的判断来看,短期还需要再看(不要上杠杆,不认为有较强延续性),如果5月后复刻去年10-12月的走势,或许这一万亿左右的流动性还能再来一波行情,但拉到中线来看,这波上涨我认为大概率是一波诱多行情。

需求,通胀和债务的不可能三角是当下影响货币政策的主要矛盾,三者互相影响、牵制,利用金融优势,先熬死别人再说。

若非特殊说明,文章均属本站原创,转载请注明原链接。