Coin Metrics:2024年第二季度数字资产概览

作者:Tanay Ved 来源:Coin Metrics 翻译:善欧巴,本站

关键要点:

尽管加密货币市场整体表现较为低迷,但 2024 年第二季度,ETH、BTC 和 SOL 的年初至今涨幅分别为 48%、44% 和 38%。

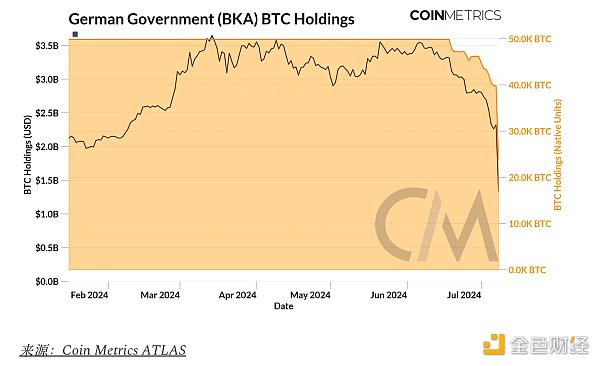

比特币的 30 天哈希率在减半后下降了 7% 至 580 EH/s,而迫在眉睫的 Mt. Gox 还款和德国当局的 BTC 出售增加了市场压力。

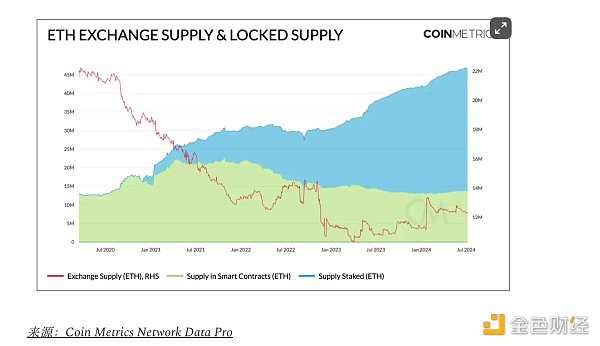

以太坊质押量达到 3300 万 ETH(占供应量的 27%),而 1370 万 ETH(11.5%)被锁定在智能合约和桥梁中,限制了流动性。

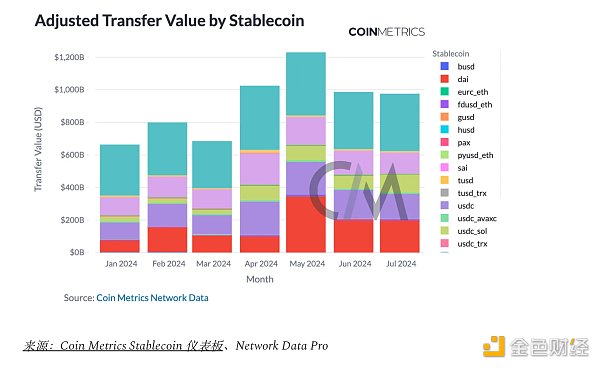

2024 年 5 月,稳定币的转账量达到创纪录的 1.2 万亿美元,其中以太坊上的 DAI 和波场上的 USDT 分别以 3450 亿美元和 3880 亿美元领先。

介绍

在此《网络状况》特别版中,我们将通过数据驱动来审视 2024 年第二季度影响数字资产行业的主要发展。

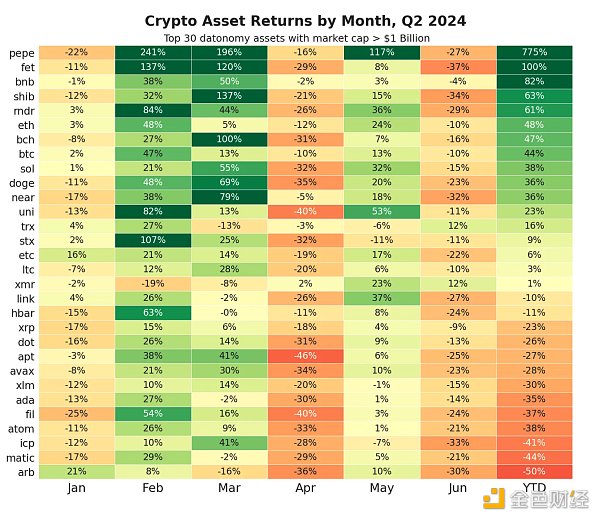

今年开局强劲,随着期待已久的现货比特币 ETF 的推出、以太坊向可扩展性迈进、稳定币和第 1 层生态系统的发展势头强劲,第二季度的市场表现较为平淡。在最大的加密资产中,以太坊 (ETH) 今年迄今上涨了 48%,其次是比特币 (BTC) 和 Solana (SOL),分别上涨了 44% 和 38%。模因币、现实世界资产 (RWA) 和人工智能 (AI) 计算领域表现突出,PEPE 和 Fetch.ai (FET) 等代币均大幅上涨。

5 月份,美国证券交易委员会 (SEC) 意外批准了以太币现货 ETF,为原本充满挑战的 4 月和 6 月带来了更多机遇。这几个月经历了比特币第四次减半,市场对新代币的发行和分配机制也十分谨慎,导致不同行业的表现参差不齐。

宏观趋势与市场表现

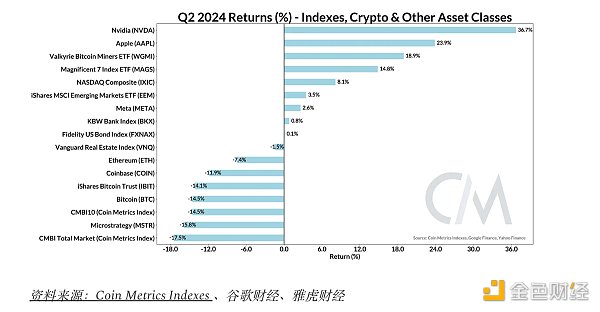

市场的命运不仅限于加密生态系统内部发生的事件,还受到外部市场条件和发展的影响。研究主要传统市场指数、ETF 和股票以及数字资产领域的表现可以为了解更广泛的经济格局提供重要背景。

2024 年第二季度,我们目睹了加密市场与传统风险资产(尤其是科技股)之间的明显分化。人工智能仍然是投资者关注的焦点,英伟达的估值超过 3 万亿美元,成为全球最有价值的公司,同时独自贡献了2024 年标准普尔 500 指数涨幅的三分之一以上。苹果股价上涨 24%,这得益于该公司在年度全球开发者大会 (WWDC) 期间与 OpenAI 合作发布的公告,共同推动七大科技股指数在第二季度上涨 14.8%。沿着这一主题,一些上市的比特币矿工将自己定位为更广泛计算应用程序的基础设施提供商,推动了 Valkyrie 比特币矿工 ETF (WGMI) 的上涨。

数字资产市场总体上落后于科技和公共矿工的这些看涨趋势——Coin Metrics 的 CMBI 10 指数(10 种最大加密资产篮子的表现基准)和 CMBI 总市场指数在第二季度均出现两位数的跌幅。随着股市达到历史新高,加密市场的参与者可能会寻求逆转,而这种逆转是由降息、总统大选的有利结果或目前笼罩市场的压力减轻所催化的。

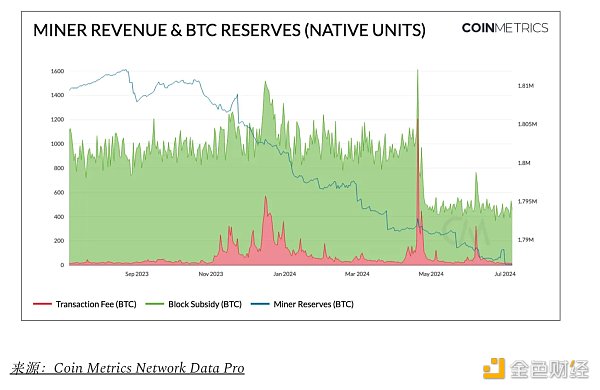

比特币做好准备应对冲击

不出所料,随着 4 月第四次减半的完成,比特币进入了第五个时代。然而,一系列发展因素可能导致近期 BTC 价格承压。尽管减半后Runes 的推出增加了交易费收入,但区块奖励从 6.25 BTC 降至 3.125 BTC 压缩了矿工的利润,导致比特币哈希率 30 天移动平均线下降 7% 至 580 EH/s。虽然程度不及前几次减半,但矿工持有的 BTC 储备也降至 2021 年 4 月以来的最低水平,目前为 178 万 BTC。

此外,市场情绪也因对即将出现的供应过剩导致的抛售压力增加的担忧而受到动摇。值得注意的是,早已倒闭的交易所 Mt. Gox 宣布,它将在今年 7 月重新分配约 142,000 比特币(价值约 80 亿美元),或接近约 65,000 比特币,作为对债权人的初始支付。虽然以前的用户将以高得多的市场价格收到比特币,但他们将持有或出售比特币的程度仍不确定。不过,最近与该实体相关的钱包活动引发了人们对抛售的担忧,可能会促使一些投资者先发制人地抛售。

此外,德国联邦刑事警察局 (BKA) 从 Movie2k.to 的运营商手中缴获了 50,000 比特币,Movie2k.to 是一个在线平台,在 2013 年之前提供版权电影的观看。截至 7 月 8 日,与该实体相关的钱包仍持有约 27.4K 比特币。最近,资金在中介地址和 Coinbase、Bitstamp 和 Kraken 等交易所之间的流动引发了人们对该实体的抛售策略及其对市场影响的猜测。因此,这些发展引发了清算,比特币期货合约的未平仓合约平仓了约 80 亿美元。虽然这些事件可能会对比特币的价格造成短期压力,但其一次性性质表明影响可能是暂时的。

以太坊 ETF 即将推出 & ETH 的通胀压力

以太坊第二季度的一个关键发展是意外批准了以太币现货 ETF。在此之前,人们认为以太币 ETF 的上市时间将远远超过预期的夏季截止日期,这主要是由于监管部门对 ETH 安全状态的不确定性。然而,随着 SEC 于 5 月批准了 8 家发行商的 19b-4,这些担忧得到了平息,从而明确了 ETH 的商品状态。市场反应迅速,推动 ETH 和其他生态系统相关代币走高,同时灰度以太坊信托 (ETHE) 的折价与净资产价值迅速压缩。

随着以太币 ETF 即将推出,人们的注意力已经转移到这些工具可以吸引多少资金流入以太币等资产(相对于比特币而言)。在不深入研究以太坊 ETF 市场规模的情况下,了解以太币的供应动态可能会有所帮助。3300 万 ETH(约占供应量的 27%)被质押,而 1370 万 ETH(约占供应量的 11.5%)被持有在智能合约和桥梁中,占 ETH 供应量的约 39% 被“锁定”。与此同时,交易所的供应量趋于下降至 1200 万 ETH(约占供应量的 10%)。这种流动性受限的情况可能会提高价格敏感性,以应对来自 ETF 相关需求的稳定流入。

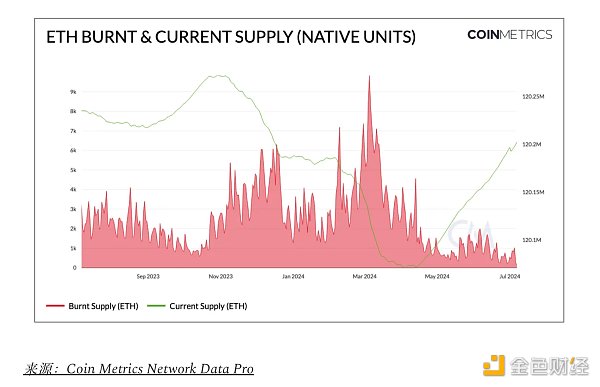

另一方面,随着以太坊在其可扩展性路线图上不断前进,自 3 月份 EIP-4844 以来,第 2 层 blob 空间的采用率不断增长。随着运营成本和费用的降低,rollup 变得更加容易访问,用户活动已进一步转移到以太坊第 2 层,而以太坊主网则因此受到影响。因此,在 EIP-4844 之后,以太坊 L1 上的总费用已达到年度最低水平 460 ETH(140 万美元),从而降低了供应消耗率,从而使 ETH 供应略微呈现净通胀。这凸显了以太坊可扩展性改进与货币体系之间的相互作用,需要增加第 2 层的使用以维持 ETH 的通货紧缩压力。

在以太坊之外,Solana 的费用今年迄今增长了 150% 以上,达到接近以太坊的水平。虽然比 3 月份的高点低了 50%,但 Solana 的高使用率迄今为止带来了可观的费用收入。

追求质量:山寨币失宠

市场参与者的注意力也被代币发行的激增及其相关的代币经济学所吸引。特别是,相对于 FDV(完全稀释估值)而言,流通量(公开供应量)较低的代币和大量供应解锁的代币盛行。查看我们的报告“漂浮在空气中”,我们将在其中更详细地探讨这个主题。随着发行代币和创建新链的门槛降低,像 pump.fun 这样的项目推动了 meme 币的兴起,而像Conduit这样的项目则使部署汇总变得容易,大量的 L1、L2、meme 币和基础设施代币应运而生。

因此,“山寨币”行业变得臃肿,导致代币供应过剩。可以说,这导致市场对新代币发行、初始估值和分销的关注度提高,使得具有既定需求的蓝筹资产更具吸引力。

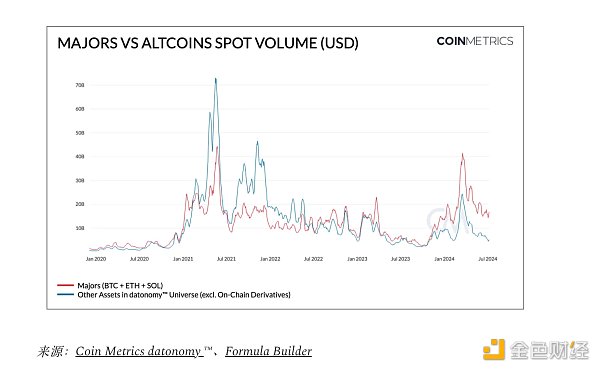

主流货币(包括 BTC、ETH 和 SOL)和山寨币(datonomy 世界中的其他资产)的可信现货交易量的 14 天移动平均线令人信服地反映了这一动态。在 2021 年的牛市中,山寨币的交易量轻松超过主流货币,而这次这一趋势发生了逆转。虽然主流货币的交易量达到了与 2021 年峰值相似的水平(约 420 亿美元),但山寨币的交易量却下降了 3 倍。最近,这两个篮子之间的差距也有所扩大,主流货币的现货交易量增加了 110 亿美元。

稳定币获得监管动力

自 2023 年第四季度以来,稳定币行业持续增长,流动性不断增加。第二季度稳定币的总供应量增长了 3.8%,总额达到 1590 亿美元,其中 600 亿美元托管在以太坊 L1 上,300 亿美元托管在 Tron 上。按月计算,5 月份稳定币的(调整后)美元转账量创下 1.2 万亿美元的新高,主要由以太坊上的 Dai(3450 亿美元)和 Tron 上的 Tether(3880 亿美元)推动。

这一增长与重大监管发展相吻合,尤其是欧盟实施加密资产市场 (MiCA) 法规。USDC 和 EURC 的发行人 Circle 成为首家遵守MiCA 的全球稳定币发行人,获得了电子货币机构授权。这些措施有望促进更安全、更透明的稳定币市场,其影响范围超出欧盟,甚至可能影响全球监管标准。因此,适应这些新要求的稳定币发行人可能会巩固市场份额,并在不同的司法管辖区抓住增长机会。

结论

2024 年第二季度,数字资产的格局十分复杂,监管发展、技术里程碑和市场动态不断变化都是其标志。以太币现货 ETF 的获批和稳定币监管的进展表明,机构接受度和监管清晰度不断提高。然而,挑战依然存在,包括比特币减半后的调整和 Mt. Gox 发行的潜在抛售压力。展望未来,值得关注的关键领域包括以太币 ETF 的推出和采用、第 2 层扩容解决方案对以太坊可持续性的影响以及主要市场的持续监管发展。这些因素以及更广泛的宏观经济趋势对于决定 2024 年剩余时间及以后数字资产市场的走向至关重要。

若非特殊说明,文章均属本站原创,转载请注明原链接。