W5H 框架解码系列二:When, What, Where, and Who?

Charles Shen @inWeb3.com,作者

Leia @TEDAO,编译

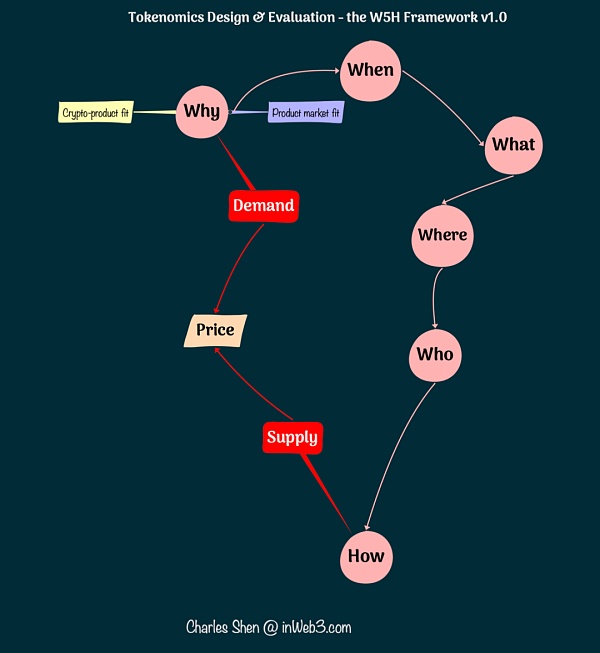

在《代币经济学基础系列——W5H 代币设计框架》的第一篇文章中,我们从加密代币-产品-市场匹配度(crypto-product-market fit)的角度探讨了“Why:为什么需要代币?”,着重分析了加密代币在业务中扮演的角色,以及是否能创造可持续的经济价值,进而帮助我们判断一个项目是否需要自己的代币。

W5H 代币设计框架(Why)

在这篇文章中,我们继续探究另外 4 个“W”,即“When, What, Where, Who”。

W5H 代币设计框架(W5)

When:什么时候发行代币?

如果代币需求合理,我们需要问——发行代币的最佳时机是什么时候?对于具有特定效用的代币,一个经验法则是——当其效用对加密项目必不可少时,就应该发行代币。

如果加密项目直接对资产进行代币化(如第一部分中讨论的 B 类产品),那么这些代币本身就能够推动产品上线。例如,锚定一美元法币价值的稳定币,代表碳信用额的代币,特定艺术品的 NFT,或者用作社交俱乐部会员凭证的 NFT。

当代币作为大规模去中心化协调的激励时(如第一部分中讨论的 C 类产品),我们需要深入研究代币所激励的具体目标。如果该目标对于当前阶段的产品上线至关重要,则应与产品一起发行代币。一个典型的例子是用于维护产品安全的代币。采用权益证明(PoS)机制的区块链,使用代币作为验证者权益来保障链的安全,在这种情况下必须与产品同步发行代币。同样,在应用层面维持关键安全状态的代币(例如在 AAVE 中保证安全模块功能)也可以证明与产品一起发行代币是合理的。注意,这里所讨论的案例假设项目使用自己的代币来实现安全目标。项目还可以考虑其他方案,例如 EigenLayer 允许新的加密项目征用以太坊区块链现有的 ETH 质押者,来复用这些已质押的 ETH 以保障新项目的安全性。

如果代币的目的——至少目前而言——不是核心业务逻辑的组成部分,那么代币发行时间则需要仔细斟酌。此类代币的一个典型例子是治理代币,用于鼓励社区参与并提供去中心化所有权。无论项目侧重于处理其他加密资产、资产代币化还是大规模去中心化自治协调(即第一部分中定义的 A、B、C 类产品),这种情况都可能适用。

一方面,Web3 愿景的基本主张是创建一种“所有权经济”,使用户社区能够管理提供服务的平台并从中受益。发行代币是实现这一目标的重要方式。Variant 的联合创始人 Li Jin 发现:“平均而言,发行代币的 Web3 公司在成立 2.7 年后便进行了此操作;相比之下,2020 年,由风投支持的公司在获得第一笔风投后,平均约 5.3 年才会选择上市。IPO 的时间表,与代币发行相比,可能会让普通投资者因此错过大量的潜在收益。”

另一方面,尽管完全去中心化的治理对于 Web3 项目非常有吸引力,但在许多项目的初始阶段,它往往未必是最佳选择。大多数项目由少数核心成员发起。他们构建加密产品并培育活跃的社区。敏捷团队快速迭代,力求找到产品市场契合度。当产品经过验证且社区不断壮大时,需求可能开始超出核心团队的能力范围。此时,团队可以逐步通过代币化将所有权转移给有参与度的社区,并利用社区的力量来促进项目未来的发展。这个过程在加密领域被称为「渐进式去中心化」。此类加密项目有很多实例,Uniswap 创立于 2018 年 11 月,但直到 2020 年 9 月才发布其治理代币。BAYC 以 2021 年 4 月大获成功的 NFT 发行开局,一年后,2022 年 4 月才继续发行了治理代币。

同样值得注意的是,不在项目启动就发行代币,并不意味着牺牲对早期社区成员的奖励。区块链记录能保存用户活动,并可用于识别从项目创建之初就与其交互的钱包地址。正是因为这一特性,Uniswap 即使在上线服务近两年后才发行代币,仍然可以将 $UNI 总供应量的 15% 分发给早期用户。BAYC 也将 ApeCoin 的 15% 直接空投给持有 BAYC 和 MAYC NFTs 的现有用户。

What:发行什么类型的代币?

如果确定了发行代币的时机,我们需要进一步考虑代币的具体类型。代币有许多分类方式,取决于其属性不同。我们在这里讨论几个主要的类别:

同质化与非同质化(Fungibility):代币的一个重要特征是其同质化与否。同质化代币(Fungible tokens)可以相互交换。非同质化代币 (Non-fungible tokens,NFTs) 具有独一无二的属性,导致它们价值有所差异。这两种类型都很常见,并且各有其意义。两者之间的选择要视用途而定。这里有几个例子:

充当货币的代币本质上是同质化的。比特币和以太坊都是同质化代币。

治理代币通常是同质化的。例如,$UNI 是 Uniswap 的治理代币。BAYC 社区起初是一个 NFT 项目,后来为了治理发行了同质化代币 ApeCoin。

作为“门票”(gatekeeping)的代币通常是非同质化的,因为它们代表了参与特定活动或加入俱乐部的凭证。BAYC NFT 就是无聊猿游艇俱乐部(Bored Ape Yacht Club)的访问凭证。但并非所有访问凭证都需要是 NFT。Friend with Benefits 是另一个社交俱乐部,使用一定数量的同质化代币$FWB 来控制参与资格。

允许参与并获取奖励的代币既可以是同质化的,也可以是非同质化的。Filecoin 的 “work-to-earn” 模式允许质押同质化代币$FIL 的运营者提供文件存储服务。与此同时,Axie Infinity 游戏要求用户拥有 Axie NFTs 才能参与游戏、加入边玩边赚(play-to-earn)模式 。

用作借贷抵押品的代币可以是同质化的或非同质化的,只要其背后的代币资产被认为有价值即可。以太坊和比特币是可以作为抵押资产的同质化代币。而蓝筹 NFT,例如 Cryptopunk,也可以用来借贷资产。

虽然从上述列表来看,大多数情况下同质化与非同质化代币都可以使用,但仍有几条经验法则可以参考:

当代币数量和可交换性都很重要时,同质化代币是首选。

用作支付的加密货币自然属于这一类。许多提供通用服务的work-to-earn 模式也适用此类,因为抵押更多代币可能会合理地带来更高的回报机会。

治理代币的情况稍显复杂。治理代币的数量提供了一种区分治理权重的方式。但是,可交换性并非始终是治理代币的理想特征,因为有时我们可能不希望治理权在不相关的人之间进行交换。

NFT 强调其独特的属性或效用,而不一定强调代币的相对数量,例如作为门票的 BAYC 类代币或 Cryptopunks 等收藏品。但是,如果需要的话,数量上的区分仍然可以通过使用多个 NFT 来实现。

若非特殊说明,文章均属本站原创,转载请注明原链接。